“走马圈地”绝对是医药领域中最常见的事:前脚,白云山(00874)刚通过用8亿人民币(单位下同)认购A股公司一心堂股份;后脚,复星医药(02196)便以9.09亿人民币拿下深圳恒生医院60%的股权。都在拿编织袋装钱做资产注入,不得不说这些上市公司还真有钱。

亿元资产包的刺激下,股价反应却不及预期。如白云山(11月2日-15日)A股继续停牌,H股跌近9个点;复星医药(11月13日-15日)A股跌6.19%,H股蚀近4个点,让人疑惑。

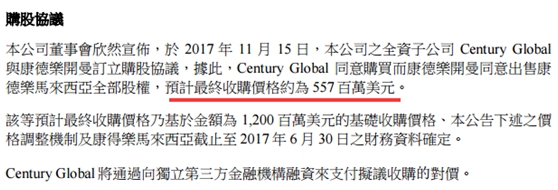

难道是亿元收购不过瘾?于是,11月15日早,上海医药(02607)搞了个更狠的:“拟5.57亿美元(合约36.94亿人民币)竞得康德乐(中国)。”

一下拿出近37亿,这下总该刺激投资者那根“迟钝”的神经了吧!截至收盘,智通财经APP发现,上海医药A股涨了2.53%,报24.7元,成交额5.79亿;H股涨0.62%,报19.34港元,成交额1.08亿港元,总算没有上演前两位的尴尬。

行情来源:富途证券

5.57亿美元买到了地位

坊间有云:“没有最高,只有更高。”所以,在11月15日早盘前半小时,上海医药发布重磅公告,宣布以约5.57亿美元的价格收购康德乐开曼收购康德乐马来西亚全部股权。该等预计最终收购价格乃基于金额为12亿美元的基础收购价格。

此公告的发出,也意味着上海医药击败了国药控股(01099)、华润医药(03320)等强劲对手,成为康德乐(中国)新掌门。

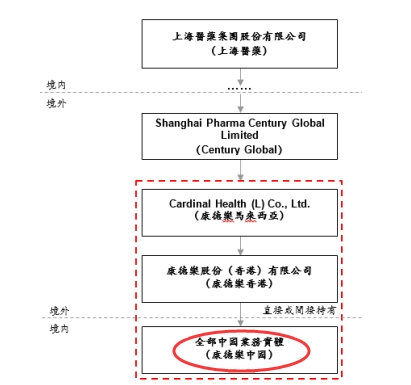

明明买的是康德乐(马来西亚)怎么又涉及康德乐(中国)了呢?其实,康得乐马来西亚的核心资产是其直接或间接持有的于香港及境内设立的全部中国业务实体,其中国业务分成五大板块,分别为:(1)药品分销、(2)医疗器械分销、(3)医院直销、(4)特质药以及(5)特质药房与商业技术板块。

这五大块业务是不是很眼熟,没错,上海医药就是以研发、生产和销售药品及医疗保健品;提供分销、仓储、物流和其他增值医药供应链解决方案及相关服务;经营自营和加盟的零售药房网络为主业的医药流通老三,地位仅次于国药控股、华润医药。毫不夸张地说,康德乐的业务可以直接嫁接到自己的分销业务和零售业务上。

换句话说,5.57亿美元的花费只为了中国业务,这笔生意亏不亏?我们先看下康德乐整体实力,该公司是美国医药流通行业三巨头之一。

智通财经APP看到,2016年,康德乐以1215.46亿美元营业收入排名第35强,在健康领域仅次于联合健康集团和CVS。其中,康德乐的医疗器械业务以124.30亿美元位居世界医疗器械公司第5位,排在美敦力、强生、GE、西门子之后。

至于中国业务,该公司于1993年进入了中国,2003年正式获得医药分销牌照,为外商获得此类牌照的第一家;2005年起,业务拓展到医疗器械和OTC业务;2010年,以4.7亿美元收购上海永裕医药;2012年康德乐中国成立康德乐医疗设备咨询(上海)有限公司,公司产品涵盖广泛,主要关注医疗器械类耗材,如无纺布类手术衣、隔离服、注射器、手术用棉织品等。

2007年后,康德乐加快了在中国的业务扩张,通过并购或自主开办公司的形式,先后在湖北、重庆、成都、无锡、宁波、深圳、大连、广州、天津、温州、贵州等在完成布点。到2016年,单医疗器械分销业务,该公司在国内前五之内。

截至2017年6月,康得乐(中国)已经拥有14个直销公司,17个分销运营中心,其分销商网络覆盖322座城市,服务近11000家医药机构等下游客户,同时拥有30家DTP药房。康得乐中国的全国仓储总面积约14.6万平方米,并拥有约7000平方米的冷藏存储容量。

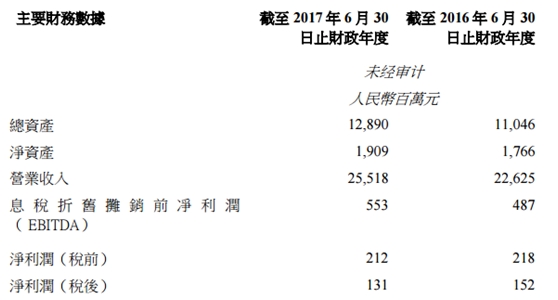

说完整体实力,再来看看康德乐(马来西亚)给出的财务数据。截至2016财年,该公司总产值为110.46亿,净资产17.66亿;营收226.2亿,税后净利润1.52亿。到2017财年,总资产约128.9亿,净资产19.09亿;营业收入255.18亿,净利润1.31亿。

从收购价和给出的财务数据来看,康德乐(马来西亚)的价值约为EBITDA的14.7倍,是2017财年净资产的2.1倍,净利润的28.2倍。估值上虽贵,但相比此前叫卖时给出的12亿-15亿美元便宜了不少,再结合其拥有的渠道、客户以及“盈利”的态势,该资产是非常优质的,上海医药完全是捡了大便宜。

并且,5.57亿美元买来的这块资产直接增厚了上海医药的业务与市场占有率:

首先,借助收购康德乐(中国),上海医药可收购强化在上海、北京、浙江等核心市场的网络深度,覆盖更多终端医疗客户,提高市场渗透率,进一步巩固重点区域市场优势,同时拓展了天津、重庆、贵州等空白区域,使公司分销网络扩展到24个省份,加速了到2020年覆盖全国28个省份的发展步伐;

其次,成为国内数一数二的进口药品代理商。康德乐(中国)是国内最大的进口医药品代理商之一,有丰富代理药品和非药产品种以及器械,这这完全可以让上海医药成为国内屈指可数的进口药、器械代理商;

最后,嫁接DTP药房。上海医药自己在华东、华北地区拥有40余家DTP药房,但康德乐(中国)在22个城市拥有30家DTP药房。40+30,上海医药成为了国内最大的DTP药房。

而结合这些“最大、第一”,体量应该超过了第二的华润医药。

现金流充裕让我们不差钱

康德乐(中国)让上海医药拿到这么多好处,该公司究竟有多少钱给呢?

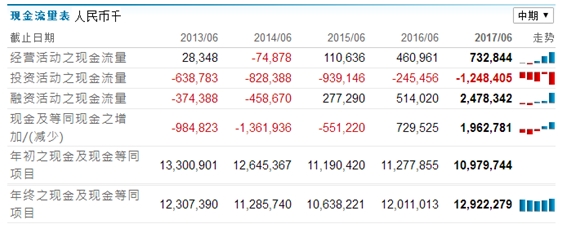

智通财经APP发现,截至2017年上半年,上海医药实现经营活动产生的现金流量净额12.60亿元,同比增长56.49%。公司所有者权益为378.47亿元,扣除少数股东权益后所有者权益为325.48亿元,资产总额为905.37亿元。

而到2017年前三季度,上海医药的各项财务指标也处于稳健状态。

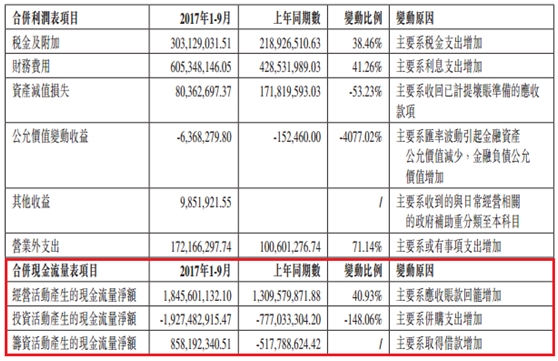

期内,该公司当期发生销售费用52.85亿元,同比增长15.60%,销售费用率同比增长0.29个百分点至5.34%;管理费用为28.60亿元,同比增长11.57%,管理费用率同比增长0.05个百分点至2.89%;财务费用为6.05亿元,同比增长41.26%,财务费用率同比增长0.14个百分点至0.61%。

别看这些费用都有上升,其实很多都是两票制及药品零加成政策的压力所导致。同时,这些因素并没有影响该公司现金流。

2017年前三季度,上海医药达到经营性现金流入18.45亿,同比增长40.9%。工业业务达到经营现金流入18.6亿,同比升27.7%,商业业务则达到经营现金流入3.2亿,同比升264.6%。

所以,现金流是比较充裕的。另外,配合此次收购,上海医药子公司CenturyGlobal将通过向独立第三方金融机构融资来支付拟议收购的对价。也就是借钱,这一方面减轻了自己现金流的压力;另一方,因为涉及国外收购,钱也更容易出去,不仅节省了时间,利率肯定也划算,否则也不会搞现金借贷做收购。

综合上述收购带来的利好与现金流实力,PE仅13倍的上海医药何愁起不来?(田宇轩/文)